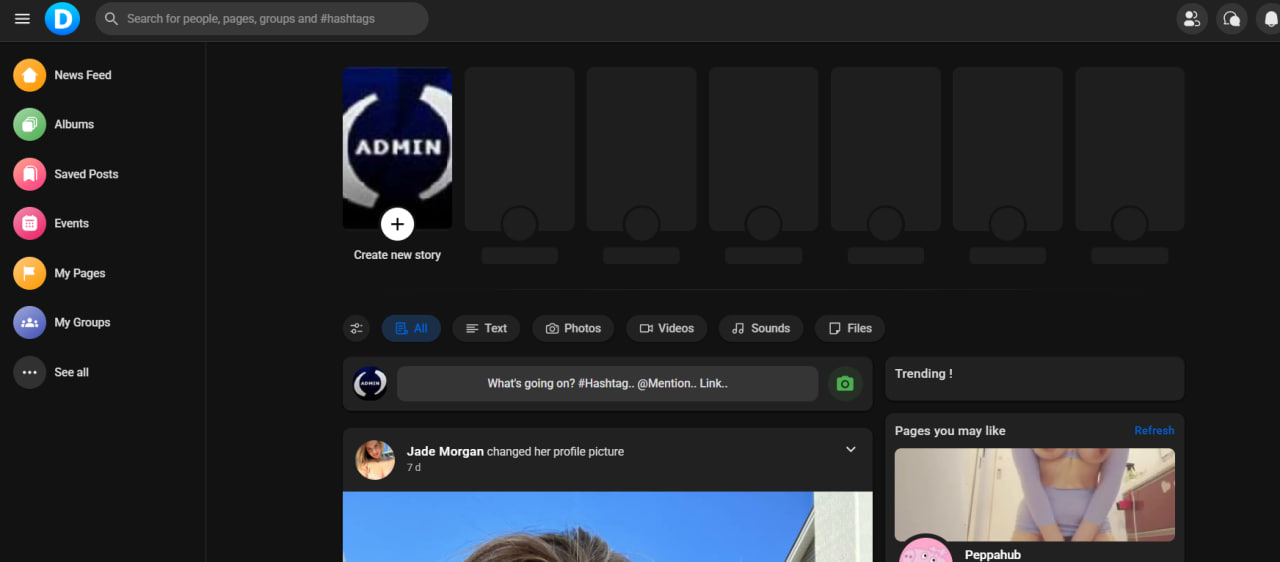

В Сбербанке рассказали о новом виде мошенничества

Злоумышленники заранее заботятся об обходе защитных банковских систем, и уже в половине случаев телефонного мошенничества они маскируют вывод похищенных средств переводом через систему бесконтактной оплаты, установленную на смартфоне самой жертвой, рассказал зампред правления Сбербанка Станислав Кузнецов на полях XXI Международного банковского форума.

«Злоумышленники в 80% случаев используют два механизма вывода похищенных средств: через мобильные платёжные системы (pay-сервисы) для бесконтактной оплаты и переводы между счетами жертвы», — рассказал он. Так, по оценкам Сбербанка, примерно половина похищаемых телефонными мошенниками средств сейчас выводится по следующей схеме: злоумышленники убеждают жертву установить на смартфон приложение мобильной платёжной системы (если оно ещё не установлено) и привязать к устройству банковскую карту, которая принадлежит мошенникам.

Далее аферисты сообщают жертве данные карты и код подтверждения из смс, после чего человек самостоятельно вводит их в установленное приложение бесконтактной оплаты. Затем он вносит наличные (как собственные сбережения, в том числе снятые со счетов в разных банках, так и кредитные средства) через банкомат на карту мошенника, привязанную к приложению бесконтактной оплаты на своём телефоне.

В итоге внесение денег с такой карты идентифицируется как операция, совершённая владельцем мобильного устройства, хотя фактически доступ к карте имеют злоумышленники. «Чтобы “перекрыть кислород” злоумышленникам, необходимо ввести лимиты на операции по токенизированным картам, а также период охлаждения между их установкой на устройствах и активацией», — предлагает Кузнецов.

Помимо этого, по данным Сбербанка, до 30% похищенных денег выводится с помощью переводов «me2me» (на свой же счёт): жертву убеждают перевести деньги со своего счёта в хорошо защищённом банке на свой же счёт в другом, менее защищённом. Если такого счёта нет ― просят его открыть. После этого деньги похищаются в обход «антифрод-системы» (системы противодействия мошенникам) менее защищённого банка, либо жертва может обналичить их через банкомат, чтобы передать аферистам.

«Что касается me2me-переводов, они имеют низкий уровень риска, банковские антифрод-системы их пропускают. Поэтому необходимо пересмотреть текущий стандарт риск-индикаторов для переводов между своими счетами. В первую очередь ужесточение стандарта должно касаться банков-получателей — например, они должны строже и внимательнее относиться к операциям по снятию наличных, если клиент недавно перевёл деньги на счёт из другого банка», — заключил Кузнецов.

mail.ru

Комментарии